Βασικές στρατηγικές για την αύξηση της κερδοφορίας στην InsureTech

Πώς μπορείτε να αυξήσετε τα κέρδη στην επιχείρηση Insurtech σας; Με τις σωστές στρατηγικές, όπως η αξιοποίηση της Τεχνητής Νοημοσύνης για εξατομικευμένα προϊόντα και η χρήση blockchain για βελτιωμένη ασφάλεια, μπορείτε να ενισχύσετε σημαντικά τα κέρδη σας. Είστε έτοιμοι να μετατρέψετε την επιχείρησή σας Insurtech σε μια κερδοφόρα δύναμη; Ανακαλύψτε πρακτικές πληροφορίες και καθοδήγηση από ειδικούς για να επιλέξετε το επιχειρηματικό μοντέλο που σας ταιριάζει.

Βασικά Σημεία

Η εξατομίκευση που βασίζεται στην τεχνητή νοημοσύνη προσαρμόζει τις προσφορές ασφάλισης στις ατομικές ανάγκες.

Η ασφάλεια του Blockchain χτίζει εμπιστοσύνη μέσω αμετάβλητων αρχείων δεδομένων.

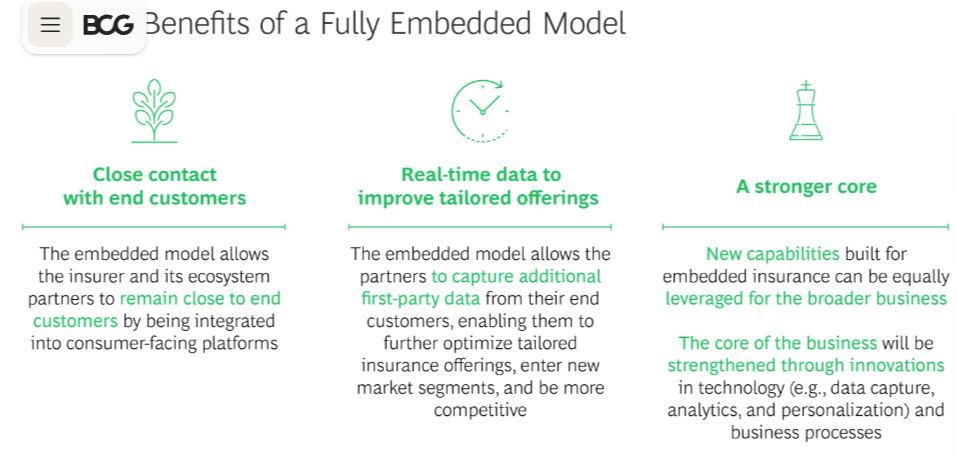

Η επέκταση της συνεργασίας διευρύνει την εμβέλεια της αγοράς και τα κανάλια διανομής.

Η βελτιστοποίηση της εμπειρίας χρήστη ενισχύει την εμπλοκή των πελατών και την επιχειρησιακή αποτελεσματικότητα.

Consultation

Analytics

Law

“Το άρθρο αυτό αποτελεί μέρος της σειράς “Ο Μετασχηματισμός του Ελληνικού Ασφαλιστικού Πράκτορα” – μια στρατηγική επικοινωνίας του Digital InsurTech Hub για την ενημέρωση και εκπαίδευση του ελληνικού ασφαλιστικού κλάδου.”

Πόσο κερδοφόρα μπορεί να είναι η τεχνολογία ασφάλισης Insurtech;

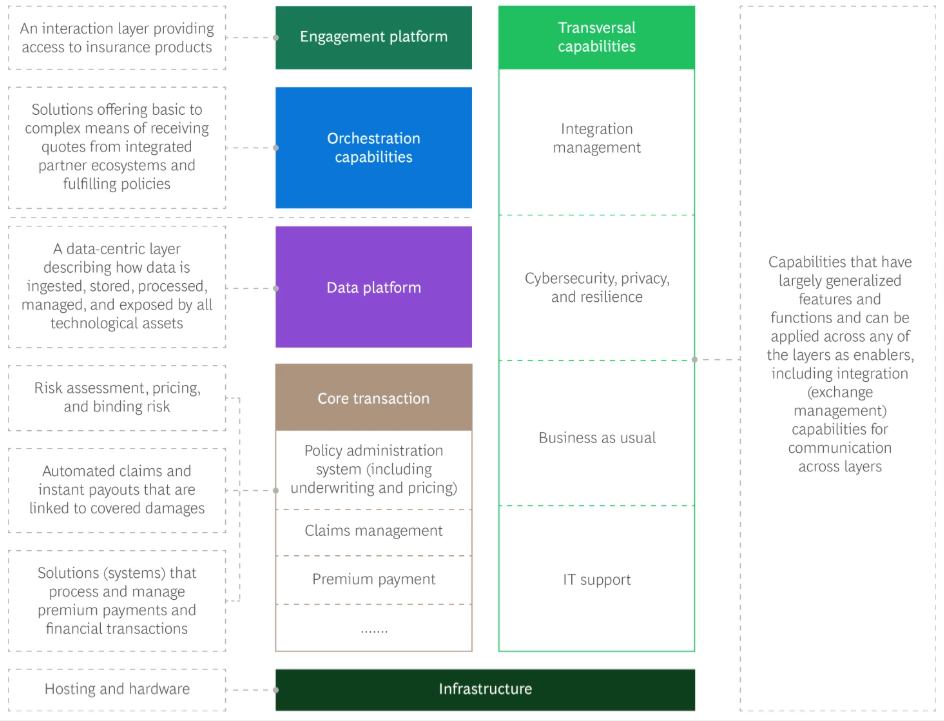

Η καινοτομία InsureTech φέρνει επανάσταση στο ασφαλιστικό τοπίο με αυξημένη αποτελεσματικότητα και μειωμένο λειτουργικό κόστος μέσω προηγμένης τεχνολογίας. Αξιοποιώντας την Τεχνητή Νοημοσύνη στις ασφάλειες και το blockchain στις ασφάλειες, οι εταιρείες μπορούν να μειώσουν το κόστος έως και 30%, βελτιστοποιώντας παράλληλα διαδικασίες όπως η σύγκριση ασφαλιστηρίων συμβολαίων και η διαχείριση απαιτήσεων. Το επιχειρηματικό μοντέλο ενσωματώνει ροές εσόδων που βασίζονται σε συνδρομές για τις ασφαλιστικές εταιρείες μέσω κλιμακωτών ψηφιακών πακέτων και ενός συστήματος πωλήσεων ασφαλιστηρίων συμβολαίων που βασίζεται σε προμήθειες . Στατιστικά στοιχεία δείχνουν ότι τα μοντέλα συνδρομής σε ψηφιακές ασφαλιστικές λύσεις μπορούν να ενισχύσουν τα επαναλαμβανόμενα έσοδα κατά περισσότερο από 25% , δημιουργώντας μια ισχυρή βάση για βιώσιμη κερδοφορία. Υπάρχει επίσης μια σημαντική ευκαιρία για την αξιοποίηση υποεξυπηρετούμενων αγορών. Η καινοτόμος τεχνολογία αξιολόγησης κινδύνου και οι εξατομικευμένες υπηρεσίες που υποστηρίζονται από την ανάλυση δεδομένων στον ασφαλιστικό τομέα επιτρέπουν στις πλατφόρμες να καταγράφουν τμήματα της αγοράς που οι παραδοσιακοί ασφαλιστές έχουν παραβλέψει. Αυτή η προσέγγιση όχι μόνο βελτιώνει την εμπειρία των πελατών, αλλά και οδηγεί στην ανάπτυξη της αγοράς InsureTech επεκτείνοντας την εμβέλεια των υπηρεσιών. Για περισσότερες πληροφορίες σχετικά με τον εξορθολογισμό του επιχειρηματικού σας μοντέλου και την επίτευξη ισχυρής κερδοφορίας μέσω αυτών των στρατηγικών

Συμβουλές γρήγορης κερδοφορίας

- Ενσωματώστε την Τεχνητή Νοημοσύνη και την ανάλυση μεγάλων δεδομένων για να μειώσετε το λειτουργικό κόστος.

- Υιοθετήστε ένα μικτό μοντέλο εσόδων με χρεώσεις που βασίζονται τόσο σε συνδρομή όσο και σε προμήθειες.

- Εστιάστε σε ψηφιακές ασφαλιστικές λύσεις που παρέχουν ευκολότερη πρόσβαση σε εξατομικευμένες ασφαλιστικές συμβάσεις.

- Επιλέξτε ένα επιχειρηματικό μοντέλο για να προκαθορίσετε τον στόχο και την στρατηγική σας

Παράγοντες που επηρεάζουν την κερδοφορία

Η υιοθέτηση παίζει κρίσιμο ρόλο στη συνολική κερδοφορία των ψηφιακών ασφαλιστικών λύσεων. Για παράδειγμα, το 65% των ασφαλιστικών πρακτόρων έχουν ήδη αρχίσει να ενσωματώνουν προηγμένες ψηφιακές πλατφόρμες back office για την απλοποίηση των λειτουργιών, ενώ οι καταναλωτές που είναι εξοικειωμένοι με την τεχνολογία προτιμούν ολοένα και περισσότερο πλατφόρμες που προσφέρουν διαφάνεια και ευκολία χρήσης. Αυτή η αύξηση στην υιοθέτηση αποτελεί βασικό δείκτη της ετοιμότητας της αγοράς για τις καινοτομίες του InsureTech. Η ενσωμάτωση της Τεχνητής Νοημοσύνης (ΤΝ) στις ασφάλειες έχει βελτιώσει σημαντικά τη διαχείριση δεδομένων και την πρόληψη της απάτης. Πρόσφατες μελέτες έχουν δείξει ότι η εφαρμογή τεχνολογίας αξιολόγησης κινδύνου που βασίζεται στην ΤΝ μπορεί να μειώσει τους χρόνους επεξεργασίας έως και 50%. Τέτοιες βελτιώσεις όχι μόνο ενισχύουν την αποτελεσματικότητα, αλλά και χτίζουν εμπιστοσύνη μεταξύ των ασφαλιστών και των πελατών. Στο σημερινό ανταγωνιστικό τοπίο, η διαφοροποίηση από τα παραδοσιακά ασφαλιστικά μοντέλα είναι απαραίτητη. Οι εταιρείες InsurTech που αξιοποιούν εργαλεία αιχμής, όπως η ανάλυση μεγάλων δεδομένων και η τεχνητή νοημοσύνη, παρατηρούν βελτιωμένα περιθώρια κέρδους, με τους πρώτους χρήστες να αναφέρουν έως και 20% αύξηση κερδοφορίας σε σύγκριση με τους συμβατικούς ομολόγους τους.

Γρήγορες συμβουλές για την ενίσχυση της κερδοφορίας

- Εστίαση στην αύξηση του ποσοστού υιοθέτησης μέσω της παρουσίασης φιλικής προς το χρήστη ψηφιακής τεχνολογίας ασφάλισης.

- Επενδύστε σε λύσεις Τεχνητής Νοημοσύνης για να βελτιώσετε την ακρίβεια των δεδομένων και να μειώσετε τις δόλιες αξιώσεις.

- Η διαφοροποίηση είναι το κλειδί. Δώστε έμφαση στο πώς οι προσπάθειές σας για ψηφιακό μετασχηματισμό μεταφράζονται σε εξοικονόμηση κόστους και ανώτερη εμπειρία πελατών.

Η Τεχνητή Νοημοσύνη Ήρθε να Μείνει & να Αλλάξει τα Πάντα

Η Απόλυτη Ανάγκη για Βελτιστοποίηση Κερδοφορίας

Οι οικονομικές πιέσεις στον κλάδο δεν μειώνονται. Τα έξοδα αυξάνονται και οι πελάτες απαιτούν περισσότερα με λιγότερα χρήματα. Η τεχνολογία δεν είναι πλέον πολυτέλεια – είναι απαραίτητη για τη βιωσιμότητα.

Οι πράκτορες που θα υιοθετήσουν συστήματα αυτοματισμού ( όπως η εισαγωγή δεδομένων) και σύγχρονα συστήματα διαχείρισης πελατών (CRM) θα:

-

Μειώσουν δραστικά το λειτουργικό κόστος.

-

Αυξήσουν την παραγωγικότητα κάθε εργαζομένου.

-

Βελτιώσουν την ακρίβεια και μειώσουν τα λάθη.

Σε έναν κόσμο σφιχτών περιθωρίων, η λειτουργική αποδοτικότητα είναι αυτό που χωρίζει τις επιτυχημένες επιχειρήσεις από αυτές που αγωνίζουν.

Ο Ψηφιακός Πελάτης Απαιτεί Προσαρμοσμένη Εμπειρία & Δίνει Τεράστια Ευκαιρία

Εδώ βρίσκεται ίσως η πιο σημαντική πτυχή της αλλαγής. Οι πελάτες έχετε συνηθίσει στην άμεση εξυπηρέτηση από apps τραπεζών και ηλεκτρονικά καταστήματα. Το ίδιο απαιτούν και από τον ασφαλιστή τους.

Και σύμφωνα με την Capgemini, υπάρχει ένα τεράστιο κενό μεταξύ προσδοκίας και πραγματικότητας: Λιγότερο από το 40% των πελατών δηλώνουν ικανοποιημένοι από τις τρέχουσες ψηφιακές υπηρεσίες των ασφαλιστικών εταιρειών και πολύ περισσότερο από τους πράκτορες.

Αυτό το κενό είναι μια χρυσή ευκαιρία για τον πράκτορα που μπορεί να το γεφυρώσει.

-

Ψηφιακή Υπογραφή Συμβάσεων: Γρήγορη, απλή και νομικά δεσμευτική.

-

Πλατφόρμες Self-Service: Ο πελάτης μπορεί να ενημερώσει τα στοιχεία του, να κατεβάσει βεβαίωση ή να κάνει αίτηση ασφάλισης online, οποιαδήποτε ώρα.

-

Προσαρμοσμένα Προϊόντα: Ασφάλιστρα που ανταποκρίνονται στην πραγματική συμπεριφορά (π.χ., “pay-how-you-drive”).

Ο πράκτορας που μπορεί να συνδυάσει την προσωπική σχέση εμπιστοσύνης με την άνεση της ψηφιακής εμπειρίας θα γίνει αντικατάστατος.

Η 24μηνη Προθεσμία: Γιατί το Παράθυρο Κλείνει

Δύο μεγάλες αλλαγές έρχονται που θα καθορίσουν ποιος θα επιβιώσει:

1. Η Νέα Γενιά Πελατών

Οι millennials και η Gen Z – που αποτελούν ήδη το 40% της ελληνικής αγοράς – δεν περιμένουν. Θέλουν άμεση εξυπηρέτηση, διαφάνεια στην τιμολόγηση, και ψηφιακές λύσεις. Αν δεν τις βρουν από εσάς, θα τις βρουν αλλού.

2. Η Κανονιστική Πίεση

Ο νόμος 5116/2024 εισήγαγε υποχρεωτική ασφάλιση φυσικών καταστροφών για μεγάλες επιχειρήσεις, ξεκλειδώνοντας €200 εκατομμύρια ετήσια ασφάλιστρα. Όσοι έχουν την εξειδίκευση και τα σωστά εργαλεία για γρήγορη αξιολόγηση και τιμολόγηση, θα κερδίσουν το μεγαλύτερο μερίδιο.

Η Απάντηση στην Ερώτηση

Θα είστε ακόμα εδώ το 2030;

“Αν απαντήσετε Ναι – να ξέρετε ότι μπορει να γίνει μόνο αν αλλάξετε τρόπο λειτουργίας μέχρι το 2026.”

Η καλή είδηση; Δεν χρειάζεται να αλλάξετε τον τρόπο που κάνετε business. Χρειάζεται να αλλάξετε τα εργαλεία που χρησιμοποιείτε για να το κάνετε καλύτερα.

Οι επιτυχημένοι ασφαλιστικοί πράκτορες του 2030 δεν θα είναι τεχνολογικοί experts. Θα είναι εκείνοι που χρησιμοποιούν την τεχνολογία για να κάνουν αυτό που κάνουν καλύτερα: να χτίζουν σχέσεις εμπιστοσύνης με τους πελάτες τους.

Η ερώτηση δεν είναι “αν” θα αλλάξετε. Η ερώτηση είναι “πότε” – και το ρολόι τρέχει γρήγορα.

Συμπέρασμα: Η Επιλογή είναι Δική Σας

Ο ψηφιακός μετασχηματισμός δεν είναι μια μακρινή δυνατότητα. Είναι η τωρινή πραγματικότητα. Οι πράκτορες που θα αντιμετωπίσουν αυτές τις αλλαγές ως απειλή κινδυνεύουν να μείνουν στο περιθώριο.

Αυτοί, όμως, που θα δουν την ευκαιρία μέσα στην αλλαγή – την ευκαιρία να εξυπηρετούν καλύτερα τους πελάτες, να λειτουργούν πιο αποτελεσματικά και να μεγαλώσουν την επιχείρησή τους – είναι αυτοί που θα ορίσουν το μέλλον του κλάδου.

“Το άρθρο αυτό αποτελεί μέρος της σειράς “Ο Μετασχηματισμός του Ελληνικού Ασφαλιστικού Πράκτορα” – μια στρατηγική επικοινωνίας του Digital InsurTech Hub για την ενημέρωση και εκπαίδευση του ελληνικού ασφαλιστικού κλάδου.”

Θέλετε να εμβαθύνετε στις προκλήσεις και στις λύσεις;

Οι τάσεις που περιγράφονται εδώ είναι μόνο η κορυφή του παγόβουνου. Για να τις αναλύσετε λεπτομερώς και να μάθετε πρακτικές στρατηγικές για να ανταποκριθείτε, κατεβάστε τον δωρεάν οδηγό μας:

“5 Τάσεις που Αλλάζουν τον Ασφαλιστικό Κλάδο: Ένας Πρακτικός Οδηγός για τον Σημερινό Πράκτορα”

[ΚΑΤΕΒΑΣΤΕ ΤΟΝ ΔΩΡΕΑΝ ΟΔΗΓΟ ΕΔΩ] (Αυτός ο σύνδεσμος θα οδηγεί στη σελίδα λήψης του οδηγού στο instech.shop)

Σας ευχαριστούμε που διαβάσατε αυτό το άρθρο. Το instech είναι αφιερωμένο στην ενδυνάμωση των Ελλήνων ασφαλιστικών πρακτόρων με τις καλύτερες τεχνολογικές λύσεις και γνώση.

Ο ψηφιακός μετασχηματισμός δεν είναι μια μακρινή δυνατότητα. Είναι η τωρινή πραγματικότητα. Οι πράκτορες που θα αντιμετωπίσουν αυτές τις αλλαγές ως απειλή κινδυνεύουν να μείνουν στο περιθώριο.

Αυτοί, όμως, που θα δουν την ευκαιρία μέσα στην αλλαγή – την ευκαιρία να εξυπηρετούν καλύτερα τους πελάτες, να λειτουργούν πιο αποτελεσματικά και να μεγαλώσουν την επιχείρησή τους – είναι αυτοί που θα ορίσουν το μέλλον του κλάδου.

“Το άρθρο αυτό αποτελεί μέρος της σειράς “Ο Μετασχηματισμός του Ελληνικού Ασφαλιστικού Πράκτορα” – μια στρατηγική επικοινωνίας του Digital InsurTech Hub για την ενημέρωση και εκπαίδευση του ελληνικού ασφαλιστικού κλάδου.”

Θέλετε να εμβαθύνετε στις προκλήσεις και στις λύσεις;

Οι τάσεις που περιγράφονται εδώ είναι μόνο η κορυφή του παγόβουνου. Για να τις αναλύσετε λεπτομερώς και να μάθετε πρακτικές στρατηγικές για να ανταποκριθείτε, κατεβάστε τον δωρεάν οδηγό μας:

“5 Τάσεις που Αλλάζουν τον Ασφαλιστικό Κλάδο: Ένας Πρακτικός Οδηγός για τον Σημερινό Πράκτορα”

[ΚΑΤΕΒΑΣΤΕ ΤΟΝ ΔΩΡΕΑΝ ΟΔΗΓΟ ΕΔΩ] (Αυτός ο σύνδεσμος θα οδηγεί στη σελίδα λήψης του οδηγού στο instech.shop)

Σας ευχαριστούμε που διαβάσατε αυτό το άρθρο. Το instech είναι αφιερωμένο στην ενδυνάμωση των Ελλήνων ασφαλιστικών πρακτόρων με τις καλύτερες τεχνολογικές λύσεις και γνώση.

Ο ψηφιακός μετασχηματισμός δεν είναι μια μακρινή δυνατότητα. Είναι η τωρινή πραγματικότητα. Οι πράκτορες που θα αντιμετωπίσουν αυτές τις αλλαγές ως απειλή κινδυνεύουν να μείνουν στο περιθώριο.

Αυτοί, όμως, που θα δουν την ευκαιρία μέσα στην αλλαγή – την ευκαιρία να εξυπηρετούν καλύτερα τους πελάτες, να λειτουργούν πιο αποτελεσματικά και να μεγαλώσουν την επιχείρησή τους – είναι αυτοί που θα ορίσουν το μέλλον του κλάδου.

“Το άρθρο αυτό αποτελεί μέρος της σειράς “Ο Μετασχηματισμός του Ελληνικού Ασφαλιστικού Πράκτορα” – μια στρατηγική επικοινωνίας του Digital InsurTech Hub για την ενημέρωση και εκπαίδευση του ελληνικού ασφαλιστικού κλάδου.”

Θέλετε να εμβαθύνετε στις προκλήσεις και στις λύσεις;

Οι τάσεις που περιγράφονται εδώ είναι μόνο η κορυφή του παγόβουνου. Για να τις αναλύσετε λεπτομερώς και να μάθετε πρακτικές στρατηγικές για να ανταποκριθείτε, κατεβάστε τον δωρεάν οδηγό μας:

“5 Τάσεις που Αλλάζουν τον Ασφαλιστικό Κλάδο: Ένας Πρακτικός Οδηγός για τον Σημερινό Πράκτορα”

[ΚΑΤΕΒΑΣΤΕ ΤΟΝ ΔΩΡΕΑΝ ΟΔΗΓΟ ΕΔΩ] (Αυτός ο σύνδεσμος θα οδηγεί στη σελίδα λήψης του οδηγού στο instech.shop)

Σας ευχαριστούμε που διαβάσατε αυτό το άρθρο. Το instech είναι αφιερωμένο στην ενδυνάμωση των Ελλήνων ασφαλιστικών πρακτόρων με τις καλύτερες τεχνολογικές λύσεις και γνώση.

Κωνσταντίνος Πατεράκης

(I write about insurTech, cyber & finance)

“Co-Founder at insTech, insurTechGR & BENEFIT f.s. Agent, IRMA, cyRM, (helping organizations to Navigate, Understand and insure, Cyber, Data privacy),

Στο insTech επικεντρωνόμαστε κυρίως στο σχεδιασμό ψηφιακών επιχειρήσεων, μέσω οργανωτικών οικοσυστημάτων (οργανωτικά μοντέλα λειτουργίας).

Βοηθάμε τους ηγέτες ν’ αναπτύξουν ψηφιακές εταιρείες & insurtech Startups υψηλών επιδόσεων, με βάση το παράδειγμα επιχείρησης μέσα σε μια επιχείρηση, (Business-in-business) όπου κάθε στέλεχος σκέφτεται και ενεργεί σαν επιχειρηματίας που διευθύνει μια μικρή επιχείρηση.

Name Goes Here

Position

Name Goes Here

Position

Name Goes Here

Position

Name Goes Here

Position

Name Goes Here

Position

Name Goes Here

Position